Chỉ số EBITDA là gì?

Chỉ số EBITDA là viết tắt của Earnings Before Interest, Taxes, Depreciation and Amortization) là chỉ số phản ánh thu nhập trước lãi vay, thuế và khấu hao.

Trong đó: Amortization là khấu hao tài sản vô hình, Depreciation là khấu hao tài sản hữu hình.

Trong kế toán, dựa vào tỷ suất lợi nhuận phản ánh bằng tỷ lệ EBITDA có thể đánh giá hiệu suất hoạt động của doanh nghiệp. EBITDA có thể loại bỏ được những ảnh hưởng về mặt tài chính và kế toán gây ra giúp nhà đầu tư đưa ra đánh giá chi tiết hơn về lợi nhuận thực tế và hiệu quả kinh doanh của doanh nghiệp.

Không những vậy, EBITDA còn được dùng để so sánh và phân tích mức lợi nhuận giữa các doanh nghiệp hoặc giữa các ngành với nhau.

Ý nghĩa của chỉ số EBITDA

Chỉ số EBITDA và EBIT là 2 chỉ số tài chính được dùng để đánh giá dòng tiền từ hoạt động kinh doanh của doanh nghiệp. Tuy EBITDA không được dùng như một thước đo tài chính trong các Nguyên tắc kế toán nhưng nó được sử dụng rộng rãi để định giá doanh nghiệp, nhất là trong các nghiệp vụ sáp nhập/mua lại doanh nghiệp nhỏ và vừa.

Đối với chủ doanh nghiệp, khi nắm bắt được các chỉ số tài chính quan trọng và tỷ lệ EBITDA có thể biết hoạt động kinh doanh của mình có thực sự phát triển hay không để có phương hướng điều chỉnh.

Đối với nhà đầu tư, dựa vào chỉ số thu nhập trước lãi vay, thuế và khấu hao sẽ nhận định được đâu là doanh nghiệp hoạt động tốt để đầu tư.

Công thức tính EBITDA

Có 3 công thức tính EBITDA, nhà đầu tư, nhà quản lý có thể áp dụng một trong 3 phương pháp sau:

EBITDA = Lợi nhuận sau thuế + Lãi vay + Thuế + Khấu hao

EBITDA = Lợi nhuận trước thuế + Lãi Vay + Khấu hao

EBITDA = EBIT + Khấu hao

Công thức tính toán EBITDA gần giống với công thức tính EBIT, tuy nhiên có bao gồm thêm cả chi phí khấu hao. Khấu hao thường để lấy ở hai nguồn chính là từ bảng cân đối kế toán mục khấu hao lũy kế trong năm và từ bảng luân chuyển dòng tiền tại mục khấu hao tài sản.

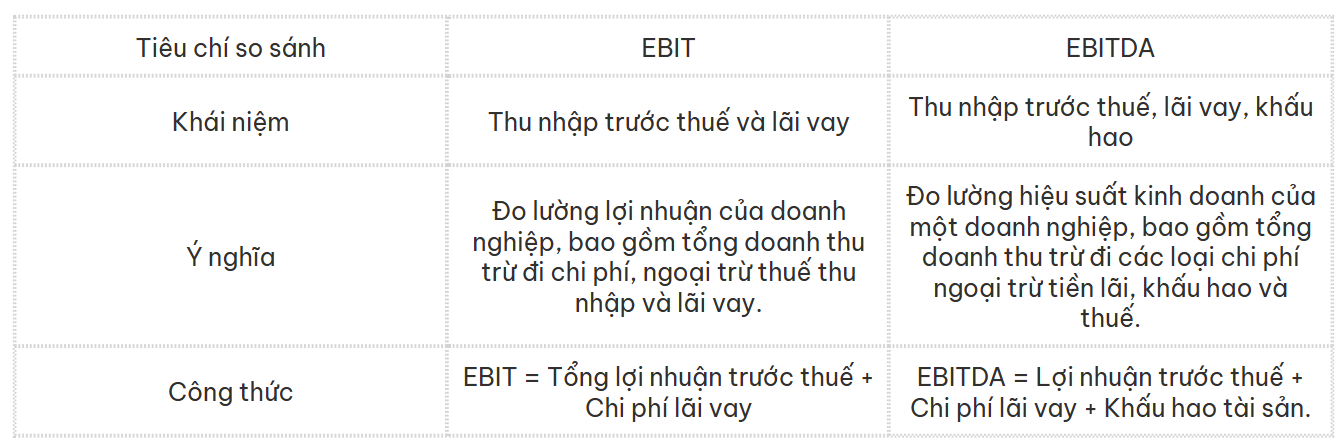

Phân biệt EBITDA và EBIT

EBIT và EBITDA là hai chỉ số quan trọng dùng để đo lường hiệu suất hoạt động của doanh nghiệp.

EBIT (Earning Before Interest and Tax) là lợi nhuận trước thuế và lãi vay, đánh giá lợi nhuận kiếm được từ hoạt động kinh doanh cốt lõi của doanh nghiệp.

EBIT không bao gồm các yếu tố về thuế, cấu trúc vốn nên có thể làm rõ được khả năng tạo ra lợi nhuận của doanh nghiệp, giúp nhà đầu tư so sánh các doanh nghiệp cùng ngành với nhau dễ dàng hơn.

Những lưu ý khi sử dụng chỉ số EBITDA

EBITDA gây ra hiểu lầm cho nhiều nhà đầu tư khi nghĩ chỉ số này đại diện cho dòng tiền. Mặc dù chỉ số này đánh giá chính xác khả năng sinh lời nhưng không nên chỉ dùng nó để đánh giá dòng tiền của doanh nghiệp bởi trong công thức tính chỉ số nỳ không tính đến sự thay đổi trong dòng vốn lưu động, dòng tiền đầu tư, dòng tiền tài chính do đó nhà đầu tư vẫn cần phải xem xét các chỉ số khác trên báo cáo lưu chuyển tiền tệ để có nhận định chính xác.

Một số doanh nghiệp thường dùng EBITDA để làm đẹp cho báo cáo, thu hút đầu tư nhưng thực tế EBITDA thường lớn hơn EBIT hay lợi nhuận thuần do bao gồm cả phí khấu hao, lãi vay và thuế. Ở những doanh nghiệp có tài sản cố định lớn thì khấu hao thường cao, do đó EBITDA cao nhưng không phản ánh thực chất.

EBITDA âm là một cảnh báo về tình hình hoạt động của doanh nghiệp nhưng không đồng nghĩa với EBITDA dương là một dấu hiệu cho thấy doanh nghiệp đang thu được lợi nhuận.

Nhà đầu tư cần phải phân tích kỹ thêm các chỉ số tài chính khác để chắc chắn rằng, doanh nghiệp không cố tình dùng EBITDA để khiến nhà đầu tư nhầm lẫn.

Ứng dụng của chỉ số EBITDA trong đầu tư chứng khoán

Trong đầu tư chứng khoán, EBITDA được vận dụng trong một số mô hình định giá, bao gồm: EBITDA Margin, Net Debt/EBITDA, EV/EBITDA,… để định giá một doanh nghiệp, giúp tìm cơ hội đầu tư.

Nhà đầu tư chỉ nên so sánh EBITDA của các doanh nghiệp cùng ngành, cùng quy mô với nhau trong một khoảng thời gian dài để có cái nhìn chính xác nhất.

EBITDA Margin (Biên EBITDA) cũng được dùng trong phân tích và so sánh doanh nghiệp qua các năm hoặc so sánh các doanh nghiệp trong cùng ngành.

EBITDA Margin = EBITDA/ Doanh thu thuần

Đây là tỷ suất lợi nhuận hoạt động tiền mặt của một doanh nghiệp, không tính đến các loại chi phí, thuế và cấu trúc vốn, do vậy giúp loại bỏ các tác động của chi phí không dùng tiền mặt, do đó rất hữu ích khi dùng để đánh giá xem các nỗ lực cắt giảm chi phí của doanh nghiệp đã hiệu quả chưa.

EBITDA margin cao, nghĩa là chi phí hoạt động của doanh nghiệp đó đang thấp hơn so với tổng doanh thu, chứng tỏ đang hoạt động và phát triển tốt.

Chỉ số Nợ vay ròng/ EBITDA (Net Debt/ EBITDA): Cho biết cần khoảng thời gian là bao lâu thì doanh nghiệp mới có thể trả hết toàn bộ các khoản nợ với mức EBITDA hiện tại.

Nợ vay ròng = Nợ ngắn hạn + Nợ dài hạn – Tiền và tương đương tiền

Tỷ lệ nợ ròng trên EBITDA thấp là tốt vì có nghĩa là doanh nghiệp đang vay nợ ở mức trong khả năng chi trả của mình, tỷ lệ này cao cho thấy doanh nghiệp đang gặp phải gánh nặng về nợ, khoản nợ này vượt quá khả năng chi trả.

Tùy vào nhu cầu sử dụng vốn của từng ngành mà tỷ lệ này giữa các ngành sẽ khác nhau. Do đó, chỉ nên sử dụng để so sánh các doanh nghiệp trong cùng một ngành với nhau.

Chỉ số EV/EBITDA: Được các nhà đầu tư sử dụng phổ biến trong định giá cổ phiếu. Chỉ số này cho biết thời gian cần để có thể thu hồi lại đủ vốn với mức EBITDA không đổi theo các năm. Tỷ lệ EV/EBITDA càng thấp thì càng tốt.