MSB - LẤY LẠI ĐÀ TĂNG TRƯỞNG

MÔ HÌNH KINH DOANH

Ngân hàng Thương mại Cổ phần Hàng Hải Việt Nam (MSB) được thành lập vào năm 1991 theo Giấy phép hoạt động số 0001/NH-GP của Thống đốc Ngân hàng Nhà nước Việt Nam. Trải qua 29 năm hoạt động, MSB đã trở thành một ngân hàng uy tín với thế mạnh ở mảng SME và kinh doanh ngoại hối. Ngân hàng còn hoạt động trong lĩnh vực như huy động, cấp tín dụng và các dịch vụ tài chính liên quan. Tại Việt Nam, MSB là ngân hàng đầu tiên xin được giấy phép thanh toán quốc tế và là ngân hàng đầu tiên ứng dụng mạng máy tính LAN và WAN nhằm rút ngắn thời gian chuyển tiền. MSB được niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) từ tháng 12/2020.

Tính đến 31/12/2023, MSB có 263 chi nhánh và phòng giao dịch trải dài trên 51 tỉnh/thành phố của cả nước. Các thị trường cốt lõi của ngân hàng bao gồm Hà Nội, Thành phố Hồ Chí Minh với tỷ trọng về tiền gửi và cho vay chiếm lần lượt là 54% - 60% với Hà Nội và 16% - 20% với Thành phố Hồ Chí Minh. Cũng trong năm 2023, hoạt động chuyển đổi số tại Ngân hàng Bán lẻ ghi nhận nhiều kết quả tích cực khi hơn 72% khách hàng mới bắt đầu sử dụng dịch vụ trên kênh số, 92% thẻ tín dụng và 84% các khoản vay thế chấp đã được mở trên các kênh KTS.

2. KẾT QUẢ KINH DOANH

Lợi nhuận trước thuế 1H2024 đạt 3,7 nghìn tỷ VND, tương đương mức tăng 4%YoY, hoàn thành 54% KH cả năm. Theo các cấu phần, tăng trưởng từ thu hồi nợ xấu (+129% YoY) và thu nhập lãi thuần (+8% YoY) bù đắp cho sự suy giảm của thu nhập phí dịch vụ (-34% YoY) và chi phí trích lập dự phòng (+29% YoY). Thu nhập lãi thuần tăng nhe chủ yếu được thúc đẩy bởi tăng trưởng danh mục tín dụng (+21% YoY) trong khi NIM bình quân 1H-2024 giảm gần 60 bps YoY xuống mức 3,6%. Thu nhập từ phí giảm do cùng kỳ năm ngoái vẫn còn ghi nhân khoản phí upfront từ thỏa thuận bancassurance độc quyền (với Prudential) kết hợp với xu hướng giảm của toàn thị trường banca, bù đắp bằng lãi từ hoạt động kinh doanh FX (+110% YoY).

Chi phí trích lập dự phòng 1H-2024 tăng 29% YoY, tương ứng với tỷ lệ chi phí tín dụng bình quân là 0,4%. Tỷ lệ bao phủ nợ xấu đạt 58,6%, +5 ppts QoQ. Tỷ lệ NPL (tính riêng cho vay KH) là 3,08% cuối Q2, giảm 10bps so với quý trước. Hệ số CAR (Basel 2) đạt 12.13% tại Q2-2024. Tỷ lệ LDR đạt 72,6%, tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn đạt 26,1%, cải thiện so với quý trước (28,8%).

3. ĐỘNG LỰC TĂNG TRƯỞNG

Tốc độ tăng trưởng tín dụng cao hơn trung bình ngành: Chúng tôi kì vọng MSB có thể đạt tốc độ tăng trưởng tín dụng trên 20% cho năm 2024, với động lực đến từ 2 phân khúc chiến lược của MSB là bán lẻ và doanh nghiệp SME.

Củng cố lợi thế về chi phí vốn: Nhờ tận dụng thế mạnh hệ sinh thái, MSB thu hút được lượng tiền gửi không kỳ hạn lớn và đều đặn từ khách hàng doanh nghiệp. Tỷ lệ CASA đạt 28,2%, mức cao thứ 4 toàn ngành và dự kiến CASA sẽ tiếp tục đà hồi phục khi lãi suất tiền gửi có kỳ hạn duy trì thấp, giúp NIM của MSB duy trì ở mức 4%.

Tỷ trọng TPDN ở mức thấp chỉ khoảng 1%. Hiện MSB đang trong quá trình hoàn tất xử lí các vấn đề với nợ tái cơ cấu và đã xử lí xong các khoản đảm bảo với Vinashin và Vinalines, tỷ lệ tài sản không sinh lời giảm xuống 5,6% so với mức 8,6% cuối năm 2022. Ngân hàng cho biết sẽ đẩy mạnh hoạt động xử lý nợ tồn đọng đưa ra khỏi bảng cân đối từ quỹ dự phòng, bên cạnh giải pháp thắt chặt cho vay để đưa tỷ lệ NPL về mức dưới 3%.

Kế hoạch bán công ty tài chính TNEX Finance: FCCOM đã được đổi tên thành TNEX Finance và MSB đang làm việc với bên tư vấn McKinsey để xây dựng chiến lược phát triển mô hình tín dụng số mới trong 6 tháng - 1 năm tới. Đồng thời, MSB vẫn để mở kế hoạch hợp tác với các nhà đầu tư muốn tham gia TNEX Finance và hiện đang có ba nhà đầu tư từ Hàn Quốc, Nhật Bản và Đài Loan quan tâm. Với định giá ước tính đạt 1.800 - 2.000 tỷ VND, TNEX Finance là “của để dành” của MSB trong tương lai, tuy nhiên với tiến độ hiện tại chúng tôi đánh giá khả năng thương vụ này chỉ có thể hoàn thành từ năm 2025.

4. NHẬN ĐỊNH VÀ ĐỊNH GIÁ

Nhờ tham gia vào các dự án hỗ trợ NHNN, hạn chế cho vay bất động sản và mở rộng cho vay các ngành nghề hỗ trợ phục hồi kinh tế, trong các năm gần đây MSB được giao hạn mức tín dụng cao hơn trung bình ngành. Tính đến thời điểm hiện tại MSB đã được cấp mức room tín dụng là 14,2%. Chúng tôi kì vọng MSB có thể đạt tốc độ tăng trưởng tín dụng 21% cho năm 2024, với động lực phục hồi đến từ 2 phân chiến lược của MSB là bán lẻ và doanh nghiệp SME (hiện chiếm 52% danh mục tín dụng và tốc độ tăng trưởng CAGR 5 năm đạt 31%).

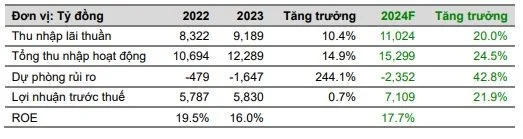

Chúng tôi ước tính LNTT năm 2024 của MSB đạt 7.109 tỷ VND (+21,9% yoy), tương đương EPS đạt 2.844 VND/cổ phiếu và BVPS đạt 17.993 VND/cổ phiếu. Sử dụng kết hợp 2 phương pháp định giá P/B và thu nhập thặng dư RI với tỷ trọng cân bằng và mức định giá P/B 1x, ước tính giá hợp lý cho cổ phiếu MSB là 18.100 VND/cổ phiếu (+23.55% so với mức giá đóng cửa ngày 19/08/2024).