NGÂN HÀNG - CÓ CÒN CƠ HỘI KHÔNG?

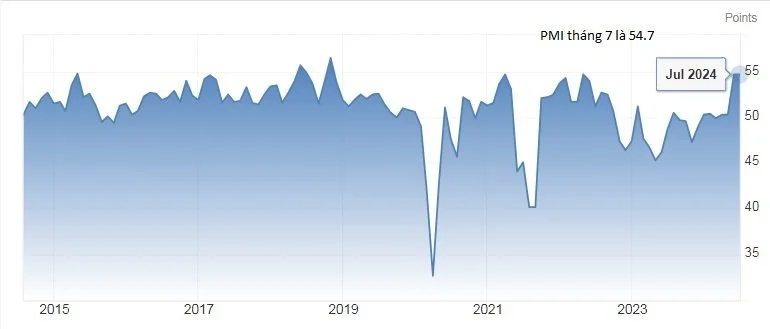

Theo Ngân hàng Nhà nước Việt Nam (SBV), tăng trưởng tín dụng là 6,25% tính đến ngày 16/08/2024, còn xa mục tiêu 14-15% cho năm tài chính 2024. Chúng tôi cho rằng tăng trưởng tín dụng đã tăng tốc kể từ tháng 04/2024 nhờ sự phục hồi của sản xuất. Nhìn chung, các NHTM đều có mức tăng trưởng tín dụng rất khả quan, trong khi các NH quốc doanh thì tăng cường hoạt động trích lập dự phòng khiến cho tăng trưởng tín dụng chậm lại.

Chúng tôi kỳ vọng các ngân hàng có những đặc điểm sau sẽ mang lại mức tăng trưởng tín dụng cao hơn trong thời gian còn lại của năm tài chính 2024:

(1) NIM cao hơn: Một số ngân hàng có thể đủ khả năng hy sinh (NIM) của mình bằng cách tăng lãi suất huy động và giữ nguyên lãi suất cho vay, bao gồm: VPB, MBB, TCB và HDB.

(2) Chất lượng tài sản vững chắc: Các ngân hàng có chất lượng tài sản đã được chứng minh trong đại dịch Covid-19 (cho đến hiện tại) đang có vị thế tốt hơn. Những ngân hàng này, chẳng hạn như ACB, VCB và TCB, có thể vượt qua áp lực trích lập dự phòng trong các quý tới khi tín dụng tiếp tục tăng trưởng.

(3) Tăng trưởng tín dụng mạnh mẽ trong lịch sử: các ngân hàng đã chứng minh được khả năng hấp thụ tín dụng trong thời gian áp lực trả trước cao trong năm tài chính 2023 và 1H2024 có khả năng duy trì tăng trưởng.

Chúng tôi nhận thấy rằng, tăng trưởng tín dụng cả năm khả năng rất cao là sẽ cán mốc mục tiêu từ đầu năm do Chính phủ đề ra đến từ việc:

Cho vay bán lẻ tăng trưởng trở lại nhờ vào cho vay tiêu dùng, cho vay tín chấp và các khoản vay mua xe khi mặt bằng lãi suất đang thấp và NHNH có nhiều dư địa giảm lãi suất điều hành khi áp lực tỷ giá được giải tỏa một phần nhờ vào các tin tức tích cực từ đợt cắt giảm lãi suất vào tháng 9 của FED.

Cho vay doanh nghiệp tiếp theo đây sẽ phụ thuộc vào biến động của tình hình kinh doanh và đầu tư mới (cụ thể là nhập khẩu và đầu tư công).

Ngoài ra, mảng BĐS cũng đang có một vài điểm sáng. Dựa trên quan sát, chúng tôi thấy rằng:

(i) Chỉ số HTK/Tổng TS của các công ty BĐS đang tăng nhẹ trong nửa đầu năm 2024.

(ii) Thuế thu từ tiền thuê mặt đất đã hoàn thành khoảng 79% KH năm trong khi cùng kỳ 2023 chỉ hoàn thành 31.7% dự toán.

Các ngân hàng có tỷ trọng cho vay tiêu dùng cá nhân và mảng BĐS lớn bao gồm: HDB, TCB và VPB.

Nhóm đỏ: hoàn thành vượt 80% KH

Nhóm cam: hoàn thành trên 60% KH

Nhóm xanh: hoàn thành trên 50% KH

Ngày 28/8/2024, NHNN đã có văn bản gửi các TCTD thông báo mức tăng trưởng tín dụng tăng thêm cho các TCTD theo nguyên tắc cụ thể, đảm bảo công khai, minh bạch. Theo đó, kể từ ngày 28/8/2024, TCTD có tốc độ tăng trưởng tín dụng năm 2024 đạt từ 80% chỉ tiêu NHNN đã thông báo đầu năm 2024 sẽ được chủ động điều chỉnh tăng thêm dư nợ tín dụng dựa trên cơ sở điểm xếp hạng của TCTD. Việc bổ sung hạn mức này là sự chủ động của NHNN mà các TCTD không cần phải đề nghị. Như vậy, ngoài yêu cầu (1) hoàn thành 80% chỉ tiêu được đề ra từ đầu năm, vẫn còn có 1 chỉ tiêu (2) cấp thêm dựa trên cơ sở xếp hạng tín dụng của TCTD, nghĩa là cần có sức khỏe tài chính và cấu trúc tài sản tốt.

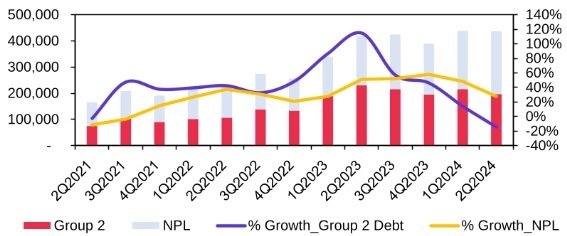

Tình hình chất lượng tài sản của các ngân hàng niêm yết đã giảm nhẹ so với quý trước. Tỷ lệ NPL (Non-performance loans) và nợ nhóm 2 lần lượt là 2,21% và 1,81%, tăng 4 đidps và giảm 29 dps (QoQ). So với cuối năm tài chính 2023, các tỷ lệ này lần lượt tăng 28 dps và giảm 13 dps.

LLR (Loan-loss reserve) của các ngân hàng niêm yết là 81,5% vào cuối quý 2 năm 2024, giảm 6% so với quý trước và giảm 13,2% so với cuối năm tài chính 2023. Tỷ lệ nợ nhóm 2 đã giảm cùng với LLR giảm nhưng NPL vẫn tăng cho thấy áp lực NPL gia tăng vẫn còn lớn trong các quý tới.

Lãi suất tiền gửi 12 tháng trượt xuống mức thấp lịch sử kể từ tháng 4 năm 2023, cùng với việc SBV cắt giảm lãi suất chính sách 4 lần. Các ngân hàng thương mại đã hạ lãi suất tiền gửi ít nhất 200 - 330 dps cho đến Q2/2024, điều này sẽ phản ánh đầy đủ vào chi phí vốn (COF) trong năm nay.

Mặc dù lãi suất tiền gửi của một số ngân hàng vừa bắt đầu tăng nhẹ kể từ tháng 4 năm 2024 nhưng vẫn ở mức thấp. Chúng tôi dự báo lãi suất tiền gửi 12 tháng của các ngân hàng thương mại lớn có khả năng tăng thêm 50 điểm cơ bản lên 5,2% - 5,5% vào cuối năm 2024.

Dựa vào đó, khi chi phí huy động tăng ở nửa cuối năm nhưng mặt bằng lãi cho vay khó có thể tăng nhằm kích thích tín dụng tốt hơn. Như vậy, TOI và NOI của các NH sẽ giảm đi và họ cũng sẽ không có đủ điều kiện để trích lập dự phòng một cách chắc chắn. Từ đó cho thấy, vào thời điểm cuối năm nay NPL của các NH sẽ bị tăng lên trong khi LLR thì giảm xuống. Gây ảnh hưởng tiêu cực lên cấu trúc tài sản của các NH.

Chúng tôi tin rằng mức định giá hiện tại của ngành là đang thấp hơn so với các kỳ vọng tăng trưởng trong tương lai, khi P/B ngành hiện đang thấp hơn trung bình 3 năm trở lại đây. Và 2 mã cổ phiếu mà chúng tôi ưa thích là VCB và VPB trong ngành Ngân hàng này.